Entdecken Sie die Marken und Technologien unserer Unternehmensbereiche Henkel Adhesive Technologies und Henkel Consumer Brands.

12.08.2021 Düsseldorf

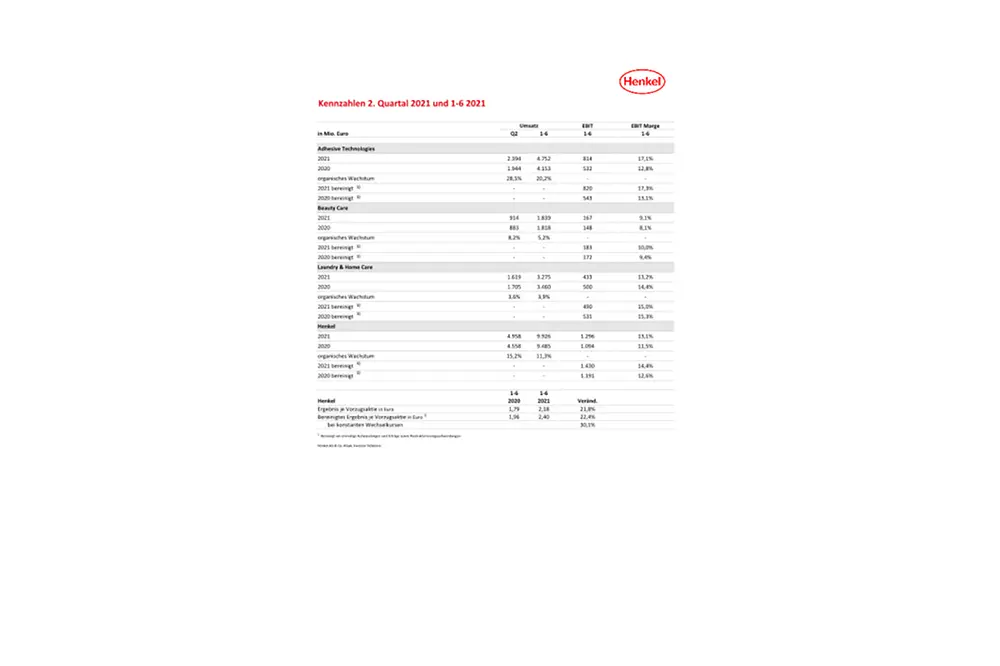

Henkel mit sehr starker Entwicklung im ersten Halbjahr – organischer Umsatz und Ergebnis wachsen zweistellig

- Konzernumsatz wächst im ersten Halbjahr organisch um +11,3 Prozent auf rund 10 Mrd. Euro (nominal +4,7 Prozent) getragen von allen Bereichen und Regionen

- Betriebliches Ergebnis* steigt auf 1.430 Mio. Euro, +20,1%

- EBIT-Marge* auf 14,4% erhöht, +1,9 Prozentpunkte

- Ergebnis je Vorzugsaktie (EPS)* legt um +22,4% auf 2,40 Euro zu, +30,1% bei konstanten Wechselkursen

- Gute Fortschritte in allen Bereichen der Agenda für ganzheitliches Wachstum

- Ausblick für das Gesamtjahr 2021 aktualisiert: höheres Umsatzwachstum bei unveränderter Ergebnisprognose

- Organisches Umsatzwachstum: +6,0 bis +8,0 Prozent (vorher: +4,0 bis +6,0 Prozent)

- EBIT-Marge*: 13,5 bis 14,5 Prozent (vorher: 14,0 bis 15,0 Prozent)

- Ergebnis je Vorzugsaktie (EPS) *: Anstieg im hohen einstelligen bis mittleren Zehn-Prozent-Bereich, bei konstanten Wechselkursen (unverändert)

Nach einem starken Start in das Geschäftsjahr 2021 hat Henkel das Wachstum im Laufe des ersten Halbjahres nochmals beschleunigt und währungsbereinigt bereits wieder das Vorkrisenniveau von 2019 übertroffen. Trotz der Auswirkungen der Corona-Krise, die weltweit weiterhin das gesellschaftliche und wirtschaftliche Umfeld in vielen Märkten beeinträchtigten, erzielte Henkel im ersten Halbjahr deutliche Zuwächse bei Umsatz und Ergebnis: Organisch stieg der Umsatz im ersten Halbjahr um 11,3 Prozent. Der Konzernumsatz erreichte rund 10 Mrd. Euro. Das entspricht einem nominalen Zuwachs von 4,7 Prozent.

Das bereinigte betriebliche Ergebnis legte um 20,1 Prozent auf 1.430 Mio. Euro zu und die bereinigte EBIT-Marge verzeichnete ein Plus von 1,9 Prozentpunkten und erreichte 14,4 Prozent. Das bereinigte Ergebnis je Vorzugsaktie stieg bei konstanten Wechselkursen um 30,1 Prozent. Die Auswirkungen gestiegener Rohstoffkosten konnten dabei im ersten Halbjahr insbesondere durch die sehr starke Mengenentwicklung sowie durch Preiserhöhungen und ein striktes Kostenmanagement und Effizienzverbesserungen kompensiert werden.

„Auch im ersten Halbjahr 2021 war Henkel weiterhin von den Auswirkungen der COVID-19-Pandemie betroffen. Dennoch konnten wir Umsatz und Ergebnis zweistellig steigern. Bezogen auf den Umsatz konnten wir währungsbereinigt bereits jetzt das Vorkrisenniveau von 2019 übertreffen. Vor allem dank des hervorragenden Teamgeistes und Engagements unserer Mitarbeiterinnen und Mitarbeiter auf der ganzen Welt sowie unseres ausgewogenen und robusten Portfolios mit erfolgreichen Marken und innovativen Technologien im Konsumenten- und Industriegeschäft“, sagte Carsten Knobel, Vorsitzender des Vorstands von Henkel.

Alle Unternehmensbereiche und Regionen trugen im ersten Halbjahr zum organischen Wachstum bei. Der Unternehmensbereich Adhesive Technologies erzielte im ersten Halbjahr den stärksten Umsatzzuwachs. Der Unternehmensbereich steigerte den Umsatz organisch über alle Geschäftsfelder und Regionen hinweg und verzeichnete insgesamt ein zweistelliges Wachstum. Diese Entwicklung wurde auch durch die deutliche Erholung der Weltwirtschaft unterstützt. Aber auch bei Beauty Care und Laundry & Home Care erzielte Henkel organische Umsatzzuwächse. Dabei zeigte sich bezogen auf die einzelnen Geschäftsfelder allerdings ein gemischtes Bild. Im Unternehmensbereich Beauty Care legte vor allem das Friseurgeschäft zu. Hier wurde nach dem signifikanten Umsatzrückgang im Vorjahr über alle Regionen hinweg ein deutlich zweistelliges organisches Umsatzwachstum erzielt. Das Konsumentengeschäft lag dagegen im ersten Halbjahr 2021 aufgrund einer rückläufigen organischen Umsatzentwicklung in der Kategorie Körperpflege unter dem Niveau des Vorjahres, unter anderem bedingt durch die deutliche Abschwächung der Märkte. Im Unternehmensbereich Laundry & Home Care war das Wachstum vor allem durch das Geschäftsfeld Reinigungsmittel getragen, das ein deutliches organisches Umsatzwachstum erzielte. Das Geschäftsfeld Waschmittel verzeichnete ein gutes organisches Umsatzwachstum.

„Wir haben im ersten Halbjahr auch weiterhin gute Fortschritte bei der Umsetzung unserer strategischen Wachstumsagenda gemacht. Im Rahmen des aktiven Portfoliomanagements wurden wie geplant weitere Marken und Geschäfte veräußert oder eingestellt. Zugleich haben wir gezielt in Akquisitionen investiert, insbesondere um unser Portfolio nachhaltiger Produkte auszubauen. Unser Fokus liegt in diesem Jahr vor allem auf der weiteren Stärkung unserer Wettbewerbsfähigkeit in den Bereichen Innovationen, Nachhaltigkeit und Digitalisierung sowie auf der Weiterentwicklung unser Unternehmenskultur. In diesen Feldern haben wir im ersten Halbjahr viel bewegt und wir sehen uns bei der Umsetzung unserer Agenda für ganzheitliches Wachstum weiterhin auf einem sehr guten Weg,“ ergänzte Carsten Knobel.

Ausblick für das Geschäftsjahr 2021 aktualisiert: höheres Umsatzwachstum bei unveränderter Prognose für das Ergebnis je Aktie

Mit Blick auf den weiteren Verlauf des Geschäftsjahres 2021 sagte Knobel: „Insgesamt sehen wir derzeit in den meisten Geschäften eine Normalisierung der Nachfrage. Nachdem die Erholung der industriellen Nachfrage in vielen Regionen im zweiten Halbjahr 2020 eingesetzt hatte, dürften die Wachstumsraten trotz einer fortgesetzten wirtschaftlichen Erholung in der zweiten Jahreshälfte 2021 deutlich niedriger ausfallen. In den Kategorien der Konsumgütergeschäfte, die 2020 pandemiebedingt eine erhöhte Nachfrage verzeichneten, rechnen wir im Verlauf des Jahres mit einer Normalisierung Gleichzeitig bleibt die Unsicherheit hoch, wie sich die Pandemie und ihr Einfluss auf Konsum und Industrie weiterentwickeln werden. Insbesondere der außerordentlich starke Anstieg der Rohstoffpreise und angespannte Lieferketten werden die Wirtschaft im weiteren Jahresverlauf erheblich belasten. Wir arbeiten mit umfangreichen Maßnahmen intensiv daran, die Auswirkungen auf unsere Geschäfte und Profitabilität zu begrenzen. Gleichzeitig werden wir uns auch weiterhin flexibel und schnell an Veränderungen in unseren Märkten anpassen und die Umsetzung unserer Wachstumsagenda konsequent vorantreiben. Unter Berücksichtigung der genannten Rahmenbedingungen und auf Basis der sehr starken Entwicklung im ersten Halbjahr haben wir heute unseren Ausblick aktualisiert. Wir haben unsere Umsatzprognose angehoben und halten die Prognose für das Ergebnis je Aktie konstant – trotz zunehmender Belastungen durch steigende Rohstoffkosten.“

Henkel geht nun auf Konzernebene von einem organischen Umsatzwachstum von

+6,0 bis +8,0 Prozent und einer bereinigten Umsatzrendite (EBIT-Marge) in der Bandbreite von 13,5 bis 14,5 Prozent aus. Für das bereinigte Ergebnis je Vorzugsaktie (EPS) bei konstanten Wechselkursen erwartet Henkel unverändert einen Anstieg im hohen einstelligen bis mittleren Zehn-Prozent-Bereich.

Konzernumsatz- und Geschäftsentwicklung im ersten Halbjahr 2021

Mit 9.926 Mio. Euro lag der Konzernumsatz im ersten Halbjahr 2021 +4,7 Prozent über dem Vorjahresniveau (Q2: 4.958 Mio. Euro, +8,8 Prozent). Der organische Umsatz, das heißt ohne den Einfluss von Währungseffekten und Akquisitionen/Divestments, zeigte ein zweistelliges Wachstum von +11,3 Prozent (Q2: +15,2 Prozent). Akquisitionen und Divestments erhöhten den Umsatz um +0,4 Prozent (Q2: +0,1 Prozent). Wechselkurseffekte hatten einen negativen Einfluss von -7,0 Prozent auf den Umsatz (Q2: -6,5 Prozent).

In den Wachstumsregionen stieg der Umsatz organisch zweistellig um +21,5 Prozent (Q2: +24,7 Prozent). Das Geschäft in den reifen Märkten zeigte eine sehr starke organische Umsatzentwicklung von +4,5 Prozent (Q2: +8,8 Prozent).

Der Umsatz im ersten Halbjahr in Westeuropa zeigte eine organische Entwicklung von +5,5 Prozent (Q2: +10,7 Prozent). In Osteuropa lag das organische Umsatzwachstum bei +17,6 Prozent (Q2: +24,1 Prozent). In Afrika/Nahost stieg der Umsatz organisch um +26,4 Prozent (Q2: +31,7 Prozent). Das organische Umsatzwachstum in Nordamerika lag bei +3,0 Prozent (Q2: +6,3 Prozent). Lateinamerika verzeichnete eine organische Umsatzentwicklung von +21,0 Prozent (Q2: +34,2 Prozent). In der Region Asien/Pazifik stieg der Umsatz organisch um +20,8 Prozent (Q2: +17,3 Prozent).

Das bereinigte betriebliche Ergebnis (bereinigtes EBIT) legte um +20,1 Prozent von 1.191 Mio. Euro im ersten Halbjahr des Vorjahres auf 1.430 Mio. Euro zu.

Die bereinigte Umsatzrendite (bereinigte EBIT-Marge) stieg um 1,9 Prozentpunkte von 12,6 Prozent auf 14,4 Prozent.

Das bereinigte Ergebnis je Vorzugsaktie wuchs um +22,4 Prozent von 1,96 Euro in der ersten Hälfte von 2020 auf 2,40 Euro. Bei konstanten Wechselkursen stieg das bereinigte Ergebnis je Vorzugsaktie um +30,1 Prozent.

Das Netto-Umlaufvermögen wurde weiter verbessert. Mit 3,6 Prozent vom Umsatz lag es um 0,8 Prozentpunkte unter dem Niveau des Vorjahreszeitraums (4,4 Prozent).

Der Free Cashflow in Höhe von 471 Mio. Euro lag unter dem Wert des ersten Halbjahres 2020 (940 Mio. Euro), was insbesondere auf einen niedrigeren Cashflow aus laufender Geschäftstätigkeit zurückzuführen ist. Bei einem höheren betrieblichen Ergebnis resultierte der Rückgang aus dem deutlichen Anstieg des Netto-Umlaufvermögens gegenüber dem Ende des Geschäftsjahres 2020, der unter anderem durch die deutliche Ausweitung des Umsatzvolumens bedingt war.

Die Nettofinanzposition belief sich zum 30. Juni 2021 auf -1.035 Mio. Euro (31. Dezember 2020: -888 Mio. Euro).

Entwicklung der Unternehmensbereiche im ersten Halbjahr 2021

Im ersten Halbjahr 2021 stieg der Umsatz des Unternehmensbereichs Adhesive Technologies nominal um +14,4 Prozent von 4.153 Mio. Euro im Vorjahreszeitraum auf 4.752 Mio. Euro (Q2: 2.394 Mio. Euro, +23,1 Prozent). Organisch erhöhte sich der Umsatz um +20,2 Prozent (Q2: +28,5 Prozent). Die Entwicklung im ersten Halbjahr war maßgeblich durch die fortschreitende deutliche Erholung der globalen Wirtschaft über alle Regionen und Geschäftsfelder hinweg geprägt. Das bereinigte betriebliche Ergebnis im ersten Halbjahr 2021 legte um +50,9 Prozent zu und erreichte 820 Mio. Euro. Die bereinigte Umsatzrendite lag mit 17,3 Prozent um 4,2 Prozentpunkte über dem Wert des ersten Halbjahres 2020.

Im Unternehmensbereich Beauty Care stieg der Umsatz in den ersten sechs Monaten des Jahres 2021 organisch um +5,2 Prozent (Q2: +8,2 Prozent). Nominal stieg der Umsatz um +1,1 Prozent und erreichte 1.839 Mio. Euro (Q2: 914 Mio. Euro, +3,5 Prozent). Das Wachstum ist insbesondere auf die starke Erholung im Friseurgeschäft zurückzuführen, das im zweiten Quartal des Vorjahres erheblich durch pandemiebedingte Schließungen von Friseursalons beeinträchtigt war. Das bereinigte betriebliche Ergebnis lag im ersten Halbjahr 2021 um +6,8 Prozent über dem Niveau des Vorjahres und erreichte 183 Mio. Euro. Die bereinigte Umsatzrendite lag mit 10,0 Prozent ebenfalls über Vorjahresniveau.

Der Unternehmensbereich Laundry & Home Care erreichte im ersten Halbjahr 2021 eine organische Umsatzsteigerung von +3,9 Prozent (Q2: +3,6 Prozent). Nominal sank der Umsatz insbesondere aufgrund der stark negativen Wechselkurseffekte um -5,3 Prozent auf 3.275 Mio. Euro (Q2: 1.619 Mio. Euro, -5,1 Prozent). Das bereinigte betriebliche Ergebnis sank im Vergleich zum Vorjahreszeitraum um -7,7 Prozent auf 490 Mio. Euro. Die bereinigte Umsatzrendite lag bei 15,0 Prozent und damit leicht unter dem Niveau des ersten Halbjahres 2020, insbesondere aufgrund gestiegener Materialkosten sowie negativer Währungseffekte.

Agenda für ganzheitliches Wachstum: gute Fortschritte

„Wir haben im ersten Halbjahr 2021 konsequent an der Umsetzung unserer Wachstumsagenda gearbeitet“, sagte Carsten Knobel. Neben dem aktiven Portfoliomanagement hat Henkel im laufenden Jahr vor allem zwei Aspekte seiner Wachstumsagenda im Fokus: Erstens will das Unternehmen seine Wettbewerbsfähigkeit in den Bereichen Innovation, Nachhaltigkeit und Digitalisierung weiter ausbauen. Zweitens soll die Unternehmenskultur gezielt gefördert werden. In allen Bereichen konnte Henkel im ersten Halbjahr 2021 gute Fortschritte erzielen.

Im Rahmen des aktiven Portfoliomanagements hat Henkel Marken und Kategorien mit einem Gesamtumsatz von mehr als einer Milliarde Euro identifiziert, von denen rund 50 Prozent bis Ende 2021 veräußert oder eingestellt werden sollen. Für die übrigen Marken und Geschäfte wird eine deutliche Verbesserung angestrebt. Bislang zeigen, gemessen am Umsatz, bereits 60 Prozent dieser Marken und Geschäfte eine verbesserte Umsatzentwicklung. Trotz der anhaltenden Marktunsicherheiten hat Henkel insgesamt bereits Geschäfte mit einem Gesamtumsatz von rund 350 Mio. Euro – überwiegend in den Konsumentengeschäften – eingestellt bzw. veräußert. Zudem wurde durch den im Juli 2021 abgeschlossenen Erwerb der Swania SAS die Position im Markt für nachhaltige Wasch- und Reinigungsmittel gestärkt und das Portfolio mit komplementären Marken ausgebaut.

Um seine Wettbewerbsfähigkeit weiter zu stärken, konzentriert sich Henkel darauf, starke Innovationen zu beschleunigen, Nachhaltigkeit als Differenzierungsmerkmal zu stärken und die digitale Transformation weiter voranzutreiben.

Eine wesentliche Säule der Henkel-Strategie ist die klare Differenzierung im Markt durch erfolgreiche Innovationen. Diese haben das Wachstum im ersten Halbjahr wesentlich unterstützt. Im Bereich Adhesive Technologies hat Henkel mit innovativen Materialien zur effizienten Wärmeableitung für 5G-Anwendungen Wachstum im mittleren zweistelligen Prozentbereich erzielen können. Diese Entwicklung wurde insbesondere durch gemeinsame Entwicklungen mit Großkunden vorangetrieben. Beauty Care konnte das Marktwachstum im Bereich Colorationen mit starken Innovationen der Marken Natural & Easy und Palette übertreffen und Marktanteile im Vergleich zu der Zeit vor Corona dazugewinnen. Im Friseurgeschäft trug unter anderem der Relaunch der Marke IGORA Royal zum Wachstum bei. Unterstützt durch erfolgreiche Innovationen wie Somat Excellence 4in1 Caps und Pril Antibakteriell baute der Unternehmensbereich Laundry & Home Care seine weltweiten Marktanteile bei Geschirrspülmitteln aus.

Nachhaltigkeit ist seit langem eine der großen Stärken von Henkel. Das Unternehmen hat hier eine führende Rolle, die regelmäßig in Ratings und Rankings bestätigt wird und die als klares Differenzierungsmerkmal im Wettbewerb weiter gestärkt werden soll.

So hat Henkel zum Beispiel seine Partnerschaft mit der Plastic Bank deutlich ausgebaut. Das gemeinsame Ziel der Partnerschaft ist es, Plastikmüll in der Umwelt zu vermeiden und gleichzeitig das Leben von Menschen in Armut zu verbessern. Dazu haben Henkel und Plastic Bank die ersten drei Sammelcenter für Kunststoffabfall in Ägypten, in der Umgebung von Kairo, eröffnet. Das Projekt ist Teil der erfolgreichen und langfristigen Partnerschaft von Henkel und Plastic Bank.

Die Fortschritte im Bereich Nachhaltigkeit zeigen sich auch in den Produkten für Verbraucher und Industriekunden. Im Unternehmensbereich Laundry & Home ist die neue Marke Love Nature im stark wachsenden Segment für nachhaltige Wasch- und Reinigungsmittel in Deutschland bereits die Nummer 3 im Markt. Beauty Care setzte den Ausbau nachhaltiger Verpackungslösungen fort. Für die Marke Nature Box wurden recyclingfähige Nachfüllverpackungen entwickelt, die im Vergleich zur herkömmlichen Verpackung mehr als 70 Prozent weniger Kunststoff beinhalten. Adhesive Technologies führte eine neuartige wasserbasierte Technologie für den Klebeprozess von Schuhen ein, durch die mehrere Produktionsschritte eingespart werden können und eine CO₂-Reduzierung von bis zu 30 Prozent ermöglicht wird.

Neben Innovation und Nachhaltigkeit hat Henkel die Digitalisierung als wesentlichen Erfolgsfaktor zur Stärkung seiner Wettbewerbsfähigkeit definiert. Im ersten Halbjahr hat sich der Anteil des Umsatzes über digitale Kanäle über alle Unternehmensbereiche hinweg weiter erhöht. In den beiden Konsumentengeschäfte wurde insgesamt ein Wachstum von über 30 Prozent erzielt. Auch im Unternehmensbereich Adhesive Technologies konnte der digital erzielte Umsatz weiter ausgebaut werden. Über die eigene E-Commerce-Plattform wurde im ersten Halbjahr 2021 ein Wachstum im mittleren zweistelligen Prozentbereich erreicht. Damit stieg der Anteil des Umsatzes, der im Klebstoffgeschäft über den E-Shop erzielt wird, auf über 25 Prozent. Auf Konzernebene erhöhte sich der Anteil der digitalen Umsätze um 40 Prozent auf insgesamt rund 18 Prozent des Gesamtumsatzes.

Die Wettbewerbsvorteile durch Digitalisierung über alle Geschäftsaktivitäten hinweg weiter zu stärken, ist auch das Ziel einer strategischen Partnerschaft, die Henkel mit Adobe eingegangen ist. Über eine neu entwickelte, integrierte digitale Plattform für das digitale Geschäft und E-Commerce sollen digitale Innovationen beschleunigt und neue Geschäftsmöglichkeiten für Henkel geschaffen werden.

Die Weiterentwicklung der Unternehmenskultur von Henkel sowie die Beschleunigung der kulturellen Transformation sind wesentliche Bausteine der Agenda für ganzheitliches Wachstum von Henkel. Ziel ist es, eine Kultur der Zusammenarbeit zu fördern. Auch im ersten Halbjahr hat Henkel vielfältige Maßnahmen ergriffen, um dieses Ziel zu erreichen und individuelle Gestaltungsspielräume der Mitarbeiter zu fördern.

So hat Henkel ein neues, ganzheitliches Konzept „Smart Work“ für die Zukunft der Arbeit entwickelt und seinen Mitarbeitern vorgestellt. Dabei geht es um eine moderne Arbeitswelt nach COVID-19, die mehr Flexibilität zulässt und auf hybrides Arbeiten setzt. Für Tätigkeiten, die keine vollständige Präsenz vor Ort erfordern, bietet dieses Konzept den Mitarbeiter:innen die Möglichkeit, bis zu 40 Prozent mobil zu arbeiten. Zudem hat Henkel seinen Unternehmenszweck, den so genannten „Purpose“, neu definiert. In die Entwicklung waren Mitarbeiterinnen und Mitarbeiter rund um die Welt eingebunden, damit das

Purpose-Statement authentisch und relevant für die Belegschaft ist. Im Kern geht es um den Pioniergeist, der das Unternehmen und seine Mitarbeiter schon seit der Gründung auszeichnet und alle Beschäftigten antreibt. Und es geht dabei um das Streben, mit der Arbeit für Kunden und die Gesellschaft Gutes zu tun, das auch von bleibendem Wert ist.

„Unser Purpose-Statement ‚Pioneers at heart for the good of generations’ beschreibt, wer wir sind, was uns verbindet und welche Rolle wir als Unternehmen in der Welt spielen wollen. Er ist weit mehr als ein Slogan oder ein Claim. Wir verpflichten uns, ihm jeden Tag gerecht zu werden und wollen unseren Pionier- und Unternehmergeist einsetzen – für unsere Mitarbeiter, für Kunden und Verbraucher, unsere Aktionäre und für das Wohl der heutigen und künftigen Generationen“, sagte Carsten Knobel. „Deshalb ist es wichtig, dass wir ein gemeinsames Verständnis von unserem Purpose haben und unser Handeln ganz bewusst danach ausrichten.“

„Insgesamt sind wir stolz auf die erfolgreiche Geschäftsentwicklung im ersten Halbjahr und auf die guten Fortschritte, die wir bei der Umsetzung unserer strategischen Agenda – trotz fortwährender Belastungen durch die COVID-19 Pandemie – gemacht haben“, sagte Knobel weiter. „Wir werden unsere Strategie für ganzheitliches Wachstum konsequent weiterverfolgen und im weiteren Jahresverlauf angesichts der Herausforderungen durch steigende Rohstoffpreise und angespannte Lieferketten weiterhin mit hoher Flexibilität auf die Veränderungen in unseren Märkten reagieren.“

* Bereinigt um einmalige Aufwendungen und Erträge sowie Restrukturierungsaufwendungen.

Dieses Dokument enthält Aussagen, die sich auf unseren künftigen Geschäftsverlauf und künftige finanzielle Leistungen sowie auf künftige Henkel betreffende Vorgänge oder Entwicklungen beziehen und zukunftsgerichtete Aussagen darstellen können. Mit der Verwendung von Worten wie erwarten, beabsichtigen, planen, vorhersehen, davon ausgehen, glauben, schätzen und ähnlichen Formulierungen werden zukunftsgerichtete Aussagen gekennzeichnet. Solche Aussagen beruhen auf den gegenwärtigen Annahmen und Einschätzungen der Unternehmensleitung der Henkel AG & Co. KGaA. Diese Aussagen sind nicht als Garantien dafür zu verstehen, dass sich diese Erwartungen auch als richtig erweisen. Die zukünftige Entwicklung sowie die von der Henkel AG & Co. KGaA und ihren Verbundenen Unternehmen tatsächlich erreichten Ergebnisse sind abhängig von einer Reihe von Risiken und Unsicherheiten und können daher (sowohl negativ als auch positiv) wesentlich von den zukunftsbezogenen Aussagen abweichen. Verschiedene dieser Faktoren liegen außerhalb des Einflussbereichs von Henkel und können nicht präzise vorausgeschätzt werden, zum Beispiel das künftige wirtschaftliche Umfeld sowie das Verhalten von Wettbewerbern und anderen Marktteilnehmern. Eine Aktualisierung der zukunftsbezogenen Aussagen ist weder geplant noch übernimmt Henkel hierzu eine gesonderte Verpflichtung.

Dieses Dokument enthält – in einschlägigen Rechnungslegungsrahmen nicht genau bestimmte – ergänzende Finanzkennzahlen, die sogenannte alternative Leistungskennzahlen sind oder sein können. Für die Beurteilung der Vermögens-, Finanz- und Ertragslage von Henkel sollten diese ergänzenden Finanzkennzahlen nicht isoliert oder als Alternative zu den im Konzernabschluss dargestellten und im Einklang mit einschlägigen Rechnungslegungsrahmen ermittelten Finanzkennzahlen herangezogen werden. Andere Unternehmen, die alternative Leistungskennzahlen mit einer ähnlichen Bezeichnung darstellen oder berichten, können diese anders berechnen.

Dieses Dokument wurde nur zu Informationszwecken erstellt und stellt somit weder eine Anlageberatung noch ein Angebot zum Verkauf oder eine Aufforderung zum Kauf von Wertpapieren irgendwelcher Art dar.